La ripresa di Republic dall’inizio di questa settimana non è riuscita ad arginare una svendita dei titoli delle banche regionali, che sono crollati martedì mattina mentre gli investitori hanno digerito l’acquisizione da parte di JPMorgan del travagliato prestatore californiano.

Il trading a PacWest, considerato uno dei più deboli tra le banche regionali di medie dimensioni, è stato brevemente interrotto dalla volatilità ed è sceso del 25% a mezzogiorno a New York. PacWest ha registrato il peggior calo giornaliero dal 10 marzo, quando il crollo della banca della Silicon Valley ha accumulato pressioni sull’intero settore. L’alleanza occidentale è scesa di oltre il 20%.

Entrambe le banche sono state esaminate a causa delle loro somiglianze con SVB e First Republic, che sono state acquisite dalla Federal Deposit Insurance Corporation.

Lunedì JP Morgan ha acquistato i depositi di First Republic e la maggior parte delle sue attività, ma gli azionisti sono stati completamente spazzati via.

“Stanno passando da banca debole a banca debole. Non si tratta solo di venditori allo scoperto, sono i clienti che chiedono se i loro depositi sono al sicuro”, ha affermato Chris Whalen, presidente di Whalen Global Advisors. banche.”

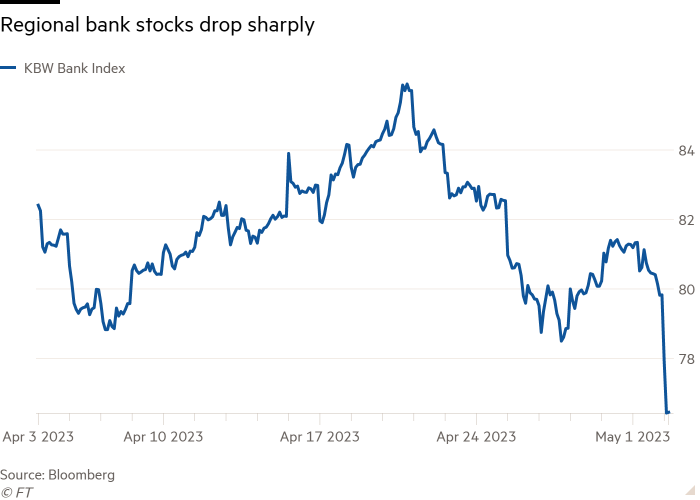

L’indice KBW dei titoli bancari regionali è sceso di oltre il 5% negli scambi mattutini. Zions Bancorp, con sede nello Utah, ha perso il 13% nell’indice S&P 500.

Un analista di banca ha sottolineato un avvertimento nei commenti fatti dall’amministratore delegato di JPMorgan Chase Jamie Dimon dopo l’acquisizione di First Republic. Sebbene abbia affermato che il salvataggio di lunedì della banca californiana “risolve tutto”, ha preceduto i suoi commenti con un avvertimento che “potrebbe essercene un altro piccolo”.

“Le persone si aggrappano a quell’idea”, ha detto l’analista.

Michael Metcalf, responsabile della strategia macro presso State Street Global Markets, ha affermato che “la confusione del mercato è comprensibile” dopo la debacle della Prima Repubblica.

Tuttavia, ha osservato che nelle ultime settimane gli investitori a lungo termine hanno acquistato più azioni di banche, suggerendo “panico o un contagio più ampio”. Ha aggiunto: “L’implicazione di ciò [Tuesday’s] L’azione dei prezzi è fortemente guidata dalla speculazione”.

Anche i titoli delle grandi banche sono diminuiti, con Goldman Sachs e Morgan Stanley che hanno perso circa il 2%. JP Morgan è sceso dell’1,4%.

I titoli bancari sono più ciclici e le aperture di lavoro sono scese al livello più basso da maggio 2021, ha dichiarato martedì il Bureau of Labor Statistics.

Molti investitori e dirigenti di alto profilo hanno avvertito del potenziale di ulteriori ricadute dei fallimenti della banca.

“Siamo appena all’inizio”, ha detto lunedì l’amministratore delegato di PGIM, David Hunt, ai partecipanti alla conferenza del Milken Institute a Beverly Hills. [to see] Le implicazioni per l’economia statunitense”, mentre il co-presidente di Investcorp Rishi Kapoor ha dichiarato: “Non c’è dubbio che l’effetto di secondo e terzo ordine sul settore bancario sia . . . Controllo delle condizioni finanziarie”.

Le banche regionali sono particolarmente esposte agli immobili commerciali, recentemente emersi come motivo di preoccupazione a causa dei timori che gli alti tassi di interesse e il lavoro da casa riducano la domanda di uffici.

In un’intervista con il Financial Times durante il fine settimana, Charlie Munger di Berkshire Hathaway ha avvertito che le banche regionali sono state “inondate” di cattivi prestiti immobiliari commerciali.

Gli investitori stanno scommettendo pesantemente su ulteriori cali delle azioni in alcune banche di medie dimensioni, con breve interesse per PacWest, con sede in California. Tuttavia, secondo i dati Markit, il livello di attività short è cambiato poco nell’ultimo mese.

Anche le banche di medie dimensioni con attività comprese tra $ 100 e $ 250 miliardi sono motivo di preoccupazione, poiché le autorità di regolamentazione statunitensi hanno affermato di voler rafforzare i requisiti di vigilanza e normativi, il che aumenterà i costi e colpirà i profitti per le banche più piccole.

Le preoccupazioni per il tetto del debito potrebbero anche contribuire al calo dei titoli bancari, ha affermato Casey Hare, analista azionario di Jefferies. “È confusionario [Treasury] curva dei rendimenti”, ha aggiunto. “Una curva dei rendimenti invertita non va mai bene per le banche”.